Den Beitrag als Podcast hören: Money Positivity auf YouTube

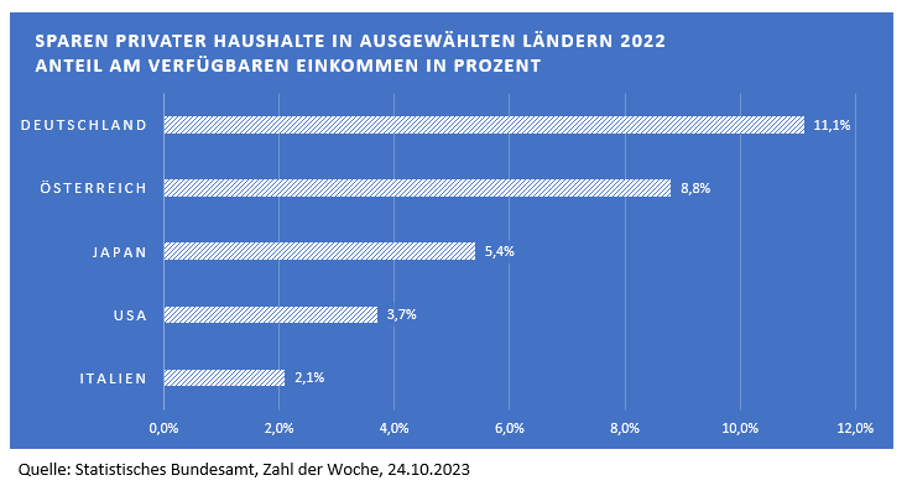

„Sparen – Geschichte einer deutschen Tugend“ – so lautete vor einigen Jahren eine interessante Ausstellung des Deutschen Historischen Museums. Dass die Deutschen im internationalen Vergleich tatsächlich besonders eifrige Sparer sind, zeigt die Sparquote der privaten Haushalte. Sie liegt nach Angaben der Bundesbank bei rund elf Prozent. Das heißt, von 100 Euro verfügbarem Einkommen werden elf Euro auf die hohe Kante gelegt. Zum Vergleich: In den USA fällt die Sparquote mit nur knapp vier Prozent deutlich niedriger aus, in Italien liegt sie gar nur bei zwei Prozent.

Mit Sparen allein ist es noch nicht getan

Grundsätzlich ist die gute Sparmentalität der Bundesbürger etwas Positives. Sich über die Wichtigkeit der Vermögensbildung und der privaten Vorsorge bewusst zu sein, ist schon mal eine solide Basis. Allerdings ist mit Sparen allein noch nicht viel gewonnen. Vielmehr kommt es darauf an, das Geld auch bestmöglich für sich arbeiten zu lassen. Und genau daran hakt es häufig noch in Deutschland. Ansonsten lässt sich kaum erklären, dass die deutschen Haushalte mehr als 3,1 Billionen Euro ihres Geldvermögens entweder als Bankeinlage oder Bargeld halten.

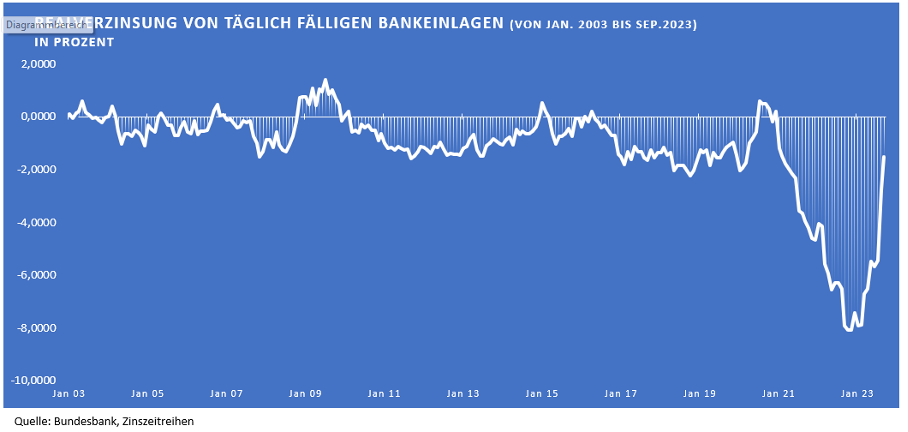

Nun ist es kein Geheimnis, dass auf diese Sparformen trotz Zinswende nur geringe oder gar keine Erträge gezahlt werden. Und die weiterhin hohe Inflation verschärft das Problem. Denn die starke Teuerung führt dazu, dass die Kaufkraft des Ersparten unerbittlich schwindet. So belief sich die Realverzinsung von Sichteinlagen bei Banken im vergangenen Jahr im Schnitt auf minus 6,4 Prozent. Das heißt: Die Kaufkraft von beispielsweise 10.000 Euro reduzierte sich innerhalb nur eines Jahres um 640 Euro auf 9.360 Euro.

Vom Sparer zum Anleger werden

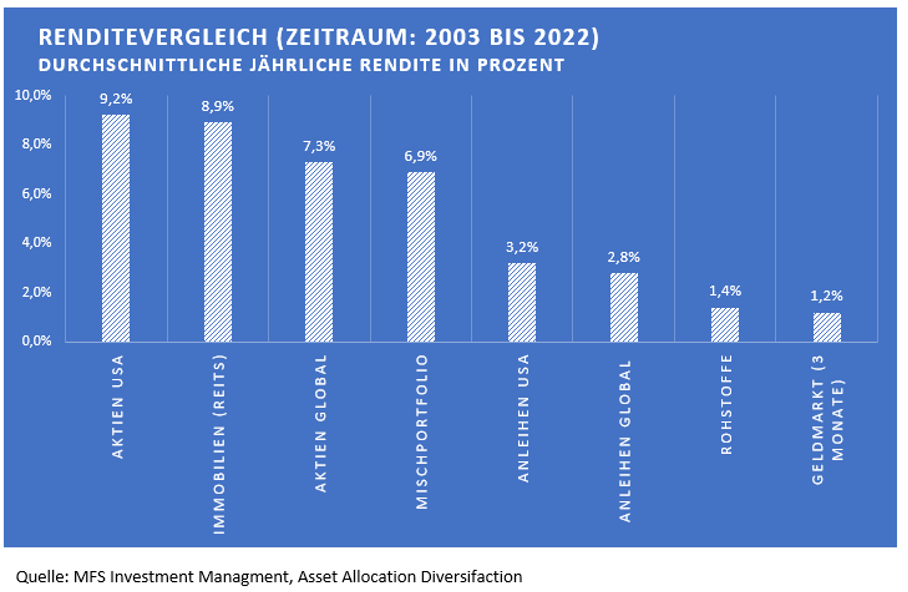

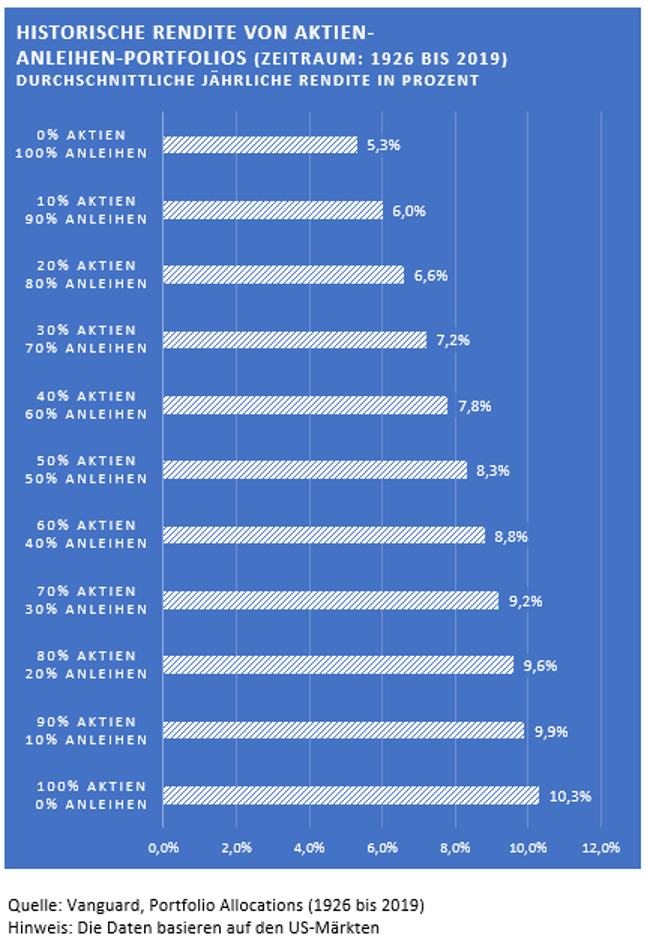

Die gute Nachricht ist: Jeder Mensch kann sein Sparverhalten überdenken und neu ausrichten. Es gilt nur den Schritt vom guten Sparer zum guten Anleger zu machen. Denn Geldanlage ist mehr als nur Tagesgeld, Festgeld oder Sparkonto. Studien zeigen, dass, wer das Potenzial von Aktien, Anleihen und anderen Anlageklassen nutzt, die Chance auf Renditen hat, die weit über den Erträgen von klassischen Sparformen liegen. So legten Aktien – global betrachtet – in den vergangenen 20 Jahren durchschnittlich um 7,3 Prozent pro Jahr zu, US-Aktien sogar um 9,2 Prozent.

Die Zeit spielt für Aktien

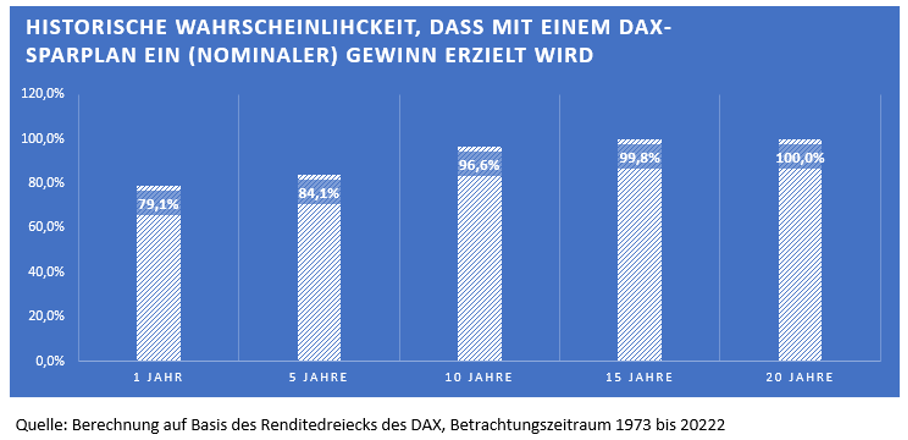

Von vielen Menschen werden Anlageformen wie Aktien jedoch als etwas Riskantes und deshalb Negatives gesehen. Ja, es stimmt, Aktien schwanken. Und es ist auch ein Fakt, dass es in den vergangenen Jahren und Jahrzehnte immer wieder zu Phasen gekommen ist, in denen die Kurse zum Teil deutlich abrutschten. Doch auf lange Sicht sind Aktien weniger riskant, als viele meinen. Denn je länger die Anlagedauer, umso größer die Wahrscheinlichkeit, einen Gewinn zu erzielen. Aus dem Renditedreieck des Deutschen Aktieninstituts geht hervor: Wer in den vergangenen 50 Jahren – egal zu welchem Zeitpunkt – einen monatlichen DAX-Sparplan mit einer Spardauer von 10 Jahren abgeschlossen hat, stand am Ende der zehn Jahre mit einer Wahrscheinlichkeit von 96,6 Prozent auf der Gewinnerseite. Bei einem Sparzeitraum von 20 Jahren beträgt die Erfolgsquote sogar 100 Prozent. Zu beachten ist, dass historische Betrachtungen keinen zuverlässigen Indikator für zukünftige Entwicklungen darstellen.

Loslegen, zum Beispiel mit ETFs

Eine gut geeignete Anlageform für den Einstieg in die Kapitalmärkte stellen Exchange Traded Funds (ETFs) dar. Warum? Zum einen sind diese Instrumente sehr einfach zu verstehen. Denn ETFs bilden immer einen bestimmten Aktienindex und damit dessen Wertentwicklung ab. Steigt oder fällt der Index, gewinnt oder verliert der ETF prozentual etwa im gleichem Umfang. Zum anderen lässt sich mit ETFs eines der obersten Börsengebote befolgen, das besagt: Lege niemals alle Eier in einen Korb. Gemeint damit ist, dass es unter Risikoaspekten besser ist, das Anlagekapital auf viele einzelne Aktien zu streuen als auf einen oder wenige Titel zu setzen. Diese risikomindernde Wirkung der Diversifikation ist wissenschaftlich bewiesen. Da ETFs Indizes abbilden und Indizes immer ein ganzes Paket an Aktien enthalten, weisen ETFs also in sich schon eine gewisse Streuung auf. Wie ausgeprägt die Diversifikation ist, hängt vom Index ab. Besonders breit aufgestellt sind globale Aktienindizes wie der MSCI World oder der FTSE All-World Index.

Ein weiterer Punkt, der für ETFs spricht, sind die im Vergleich zu klassischen Investmentfonds deutlich geringeren Verwaltungskosten. Das ist ein wichtiger Punkt, da die jährlichen Gebühren im Lauf der Zeit die Rendite beträchtlich schmälern können. Zudem werden ETFs im Gegensatz zu traditionellen Fonds an einer Börse gehandelt. Sie können also jederzeit ge- oder verkauft werden. Das macht diese Anlagen ausgesprochen flexibel, da der Anleger selbst über die Anlagedauer entscheiden kann.

Zuerst in sich gehen, dann handeln

Dass Aktien bei der Geldanlage mehr Berücksichtigung finden sollen, heißt nicht, dass das ganze frei verfügbare Geld oder gar der Notgroschen in entsprechende Anlagen gesteckt werden soll. Vielmehr gilt es abzuwägen: Welche finanziellen Ziele möchte ich über welchen Zeitraum erreichen und welches Risiko bin ich bereit, dafür einzugehen. So kann es unter Risikoaspekten Sinn machen, die Mittel über verschiedene Anlageklassen zu streuen. Eine ausgewogene Mischung könnte zum Beispiel so aussehen: 40 Prozent in globale Aktien-ETFs, 40 Prozent in globale Anleihen ETFs und 20 Prozent in Cash und Bankeinlagen. Welche Allokation am besten zu einem passt, hängt wie gerade erwähnt vom persönlichen Chance-Risiko-Profil sowie der zur Verfügung stehenden Anlagedauer ab.

Ermittle deinen Anlagetyp und lerne Finanz-Basics

Falls du diesen Artikel spannend findest, haben wir noch etwas für dich: Unsere Sponsoren IG Europe und UMushroom bieten aktuell Webinare sowie ein Quiz an – beides kann hilfreich sein, um die Welt der Finanzmärkte besser kennenzulernen. In diesem Beitrag erfährst du mehr.